Хибні уявлення заважають, Частина 1: Управління капіталом вдруге і не дуже важливо

- Вступ Тут піде мова про дуже прості речі, які тим не менш часто виявляються оманливими, - про графіки...

- Допущення, прийняті в статті

- Тест 1: Лот постійний, «0.1»

- Тест 2, частина 2: Lucky і геометричний ММ

- Парадоксальний приклад. Невелике дослідження.

- Тест 3: Лот пропорційний квадратному кореню з балансу

Вступ

Тут піде мова про дуже прості речі, які тим не менш часто виявляються оманливими, - про графіки балансу рахунку, є частиною звіту про тестування. У звітах про тестування стратегій, що зустрічаються у новачків, можна часто побачити експоненціальні графіки балансу / Еквіті і багатомільярдні результати в кінці періоду тестування. Такі картинки зазвичай породжують скептичні відгуки «бувалих», які знають, звідки беруться ці експоненти, і тут же рекомендують викладати результати на фіксованому лоті (зазвичай 0.1).

Прийнято вважати, що результати тестування на постійному лоті 0.1 об'єктивніше відображають переваги і недоліки стратегії. Доводи на користь цього в общем-то цілком зрозумілі: для більшості валютних пар цей графік наочно показує, скільки пунктів робить стратегія за період тестування. Існує цілком розумне уявлення про те, що стратегію можна тільки в тому випадку вважати перспективною, якщо по пунктах вона приносить прибуток; якщо ж матожидание угоди негативно, то є дуже мало шансів надійно витягнути стратегію в прибуткову тільки засобами управління капіталом.

Ще один переконливий аргумент: близькість кривої «на лоті 0.1» до прямої показує в деякому роді стійкість стратегії, яку не так легко побачити на експоненційному графіку.

Однак такі графіки, незважаючи на зазначені переваги, мають і недоліки, не настільки очевидні. Щоб розібратися в цьому, ми розглянемо результати тестування однієї простої стратегії з різними ММ (ММ - "маніменеджмента", від англ. Money management; це торговельний сленг, що позначає "управління капіталом") і порівняємо графіки.

Заздалегідь прошу вибачити за тон статті, що здається повчальним, і рекомендую не брати його занадто близько до серця: самовпевненість граалестроітелей, навчилися в окремих випадках без зайвих нагадувань демонструвати графіки балансу на лоті 0.1, - і тут же виражають намір «прикрутити» до своїх творінь геометричний ММ, - іноді настільки непохитна, що це вже набило оскому.

Види ММ, що розглядаються в статті. Вибір радника.

Тут ми будемо розглядати 3 види ММ, в яких обсяг відкривається позиції або постійний, або є зростаючою функцією від депозиту. Можливість ефективного ММ, що враховує результати попередніх угод, я вважаю доцільною тільки тоді, коли ймовірність прибутковою / збитковою серії значно вище шансів того, що угоди з протилежними результатами будуть чергуватися. Отже, ось види ММ, що розглядаються тут:

- Лот постійний незалежно від розміру депозиту і дорівнює 0.1. Цю стратегію назвемо консервативної. Позначення в статті - «лот 0.1» або просто «0.1».

- Лот пропорційний депозиту. Це - агресивна стратегія управління капіталом. Ми будемо називати її «геометричним ММ».

- Лот зростає пропорційно квадратному кореню з депозиту. Таку стратегію назвемо тут помірною.

Як хлопчика для биття скористаємося радником «20_200 expert _ v 4.2_ AntS». Оптимізацією за параметрами займатися не будемо, тому що до предмету статті це не відноситься; скористаємося параметрами радника, обраними за замовчуванням. Тестування будемо проводити по всім тікам на EURUSD H 1 з 7 червня 2000 по 15 березня 2008 г. Такий ділянку тестування радника обраний навмисно, щоб графік балансу при тестуванні на лоті 0.1 виглядав цілком пристойно. Саме цей радник обраний мною всього лише для демонстрації основних положень цієї статті. Початковий код експерта викладений за посиланням https://www.mql5.com/ru/code/7891 .

Більшу частину радника становить функція вибору лота LotSize () довжиною трохи більше 1000 рядків (або 44К з 50К розміру вихідного файлу), що частково зумовлює його оригінальність. Цю функцію можна було б реалізувати коротше, апроксимувати функцію залежності лота від балансу звичайної прямої з потрібним округленням лота до 0.01. У всякому разі, відміну апроксимації від обчислень в вихідному коді в «вузлах» (точках зміни лота) проявляється тільки в одному вузлі з тисячі (!!!). Навряд чи це істотно вплинуло б на параметри самої стратегії.

Я не став надто ретельно розбиратися в точної логікою вибору розміру лота і переробив код, заодно полегшивши його за обсягом (спочатку в коді радника був передбачений лише активний ММ, що відповідає цій функції вибору лота). Особливо тонкі викладки автора, пов'язані з непропорційним збільшенням лота (BigLotSize), я також виключив з коду, щоб не включати елементи Мартінгейла в радник. Видозмінений радник прикладений в кінці статті.

Нижче приведена функція розрахунку розміру лота, годиться для EURUSD в даному випадку:

double LotSize () {double size; switch (_MM) {case 0: size = 0.1; break; case 1: size = 0.1 * AccountBalance () / 1000; break; case 2: size = 0.1 * MathSqrt (AccountBalance () / 1000); break; default: size = 0.1; break; } If (size <0.1) if ((AccountFreeMarginCheck (Symbol (), OP_BUY, 0.1) <10.) || (AccountFreeMarginCheck (Symbol (), OP_SELL, 0.1) <10.) || (GetLastError () == 134 )) lot = 0,0; else lot = 0.1; else lot = NormalizeDouble (size, 2); return (lot); }

Допущення, прийняті в статті

Далі в статті ми будемо слідувати логіці типового новачка:

- Новачок прийшов на форум, зайшов в Code Base, побачив саме цей радник і вирішив не мудруючи лукаво подивитися, на що він здатний. Він не хоче вдаватися в подробиці коду; йому потрібен швидкий результат.

- Новачок не ставить дослідженням глибокого питання про довіру результатами тестування з урахуванням мінливості історії; він просто підбирає такий період тестування, який простягається на кілька років назад вглиб історії від справжнього моменту і на якому радник поводиться цілком пристойно. Він вважає, що, швидше за все, радник так і буде вести себе далі, так як останні майже 8 років без 3 місяців він був хороший.

- Новачок, отримавши результати тестування на постійному лоті 0.1, заглядає на форум, бачить там типові відгуки «бувалих» форумян щодо того, що тестування на лоті 0.1 цілком достовірно відображає стійкість стратегії в цілому, робить ще крок вперед і вирішується на введення в радник геометричного управління капіталом, тобто відкриття позицій, розміри яких пропорційні величині балансу. Про те, що в цьому експерта фактично стоп-лосс набагато перевищує тейк-профіт, він теж не замислюється, так як в код не дивився. Як при цьому зміниться крива балансу, він представляє вкрай туманно.

- І, нарешті, наш герой намагається модифікувати ММ і винаходить третій вид ММ, вказаний вище.

Ми будемо паралельно аналізувати отримані результати і дії новачка, обмежуючись в основному стеженням за декількома інтегральними параметрами результатів тестування - чистим прибутком, максимальної осіданням у відсотках і фактором відновлення.

Тест 1: Лот постійний, «0.1»

Результати наведені нижче.

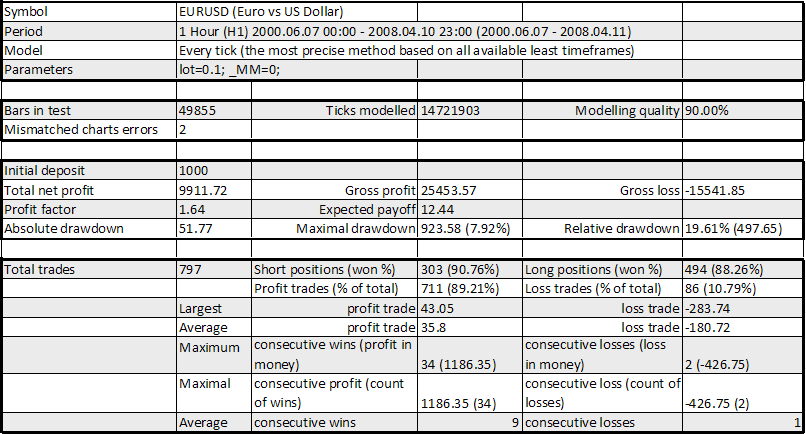

Strategy Tester Report 20_200 expert_v4.2_AntS

Alpari-Demo (Build 215)

Експерт 20_200 expert_v4.2_AntS, лот 0.1

Додамо сюди ще один параметр - фактор відновлення:

RF (Recovery Factor)

= Total Net Profit / Maximal Drawdown = 9911.72 / 923.58 = 10.73

Крива вельми пристойна, та й RF цілком непоганий, хоча і майже за 8 років. Всі інші параметри, зазначені в таблиці, теж більш-менш пристойні: матожидание угоди - 12.44 пункту (можна було б і побільше, звичайно, але цей варіант далеко не найгірший), максимальна процентна просадка - близько 20%. Співвідношення середньої прибутковою угоди і середньої збитковою становить 35.80 / 180.72 = 0.198 = 1 / 5.05 ; проте кількість прибуткових операцій перевищує число збиткових в 89.21% / 10.79%, тобто 8.27, що істотно вище 5.05. Таким чином, у стратегії нібито є якийсь запас міцності.

Це додає впевненості нашому новачкові, і він вирішує ризикнути по-крупному: замість постійного лота він вводить в радник геометричний ММ, виходячи з «скромною» пропорції «0.1 лота / $ 1000. депозиту». Це значно ризикованіше пропорції, запропонованої в оригінальному радника (трохи більше третини лота на $ 10000 депозиту), але наш ковбой не звертає на це увагу: дуже хочеться забрати половину світових грошей собі ...

Тест 2, частина 1: Лот пропорційний балансу, «0.1 / $ 1000»

У звіті я залишив кілька рядків, які можуть цікавити нас.

Strategy Tester Report 20_200 expert_v4.2_AntS

Alpari-Demo (Build 215)

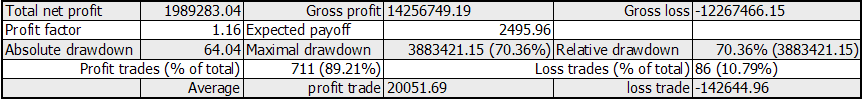

Експерт 20_200 expert_v4.2_AntS, геометричний ММ

Також для наочності я записав відеофайл, що дозволяє відстежити процес в динаміці: остаточний статичний результат для геометричного ММ через нівелювання деталей часто виглядає набагато краще, ніж реальний стан речей. На відео дуже добре видно проміжні просадки, які на малюнку здаються зовсім незначними вибоїнами. Чітко видно, що ці проміжні просадки зовсім малі і доходять приблизно до 50% досягнутого максимуму балансу (у раз, виявляється, зовсім не в останній просідання, отриманої після досягнення абсолютного максимуму балансу):

В силу невідомих мені особливостей процесу конвертації картинку слід дивитися приблизно до 34-ї секунди, а то, що йде далі, після повідомлення нагорі щодо білоруського режиму тестування, вже є повторенням кінцівки.

Як бачимо, ситуація різко погіршилася: графік візуально вже не виглядає таким привабливим, а питання, що цікавлять нас параметри досить сильно змінилися. Ми не будемо обговорювати, наскільки для ДЦ реалістичні обсяги лотів, що відкриваються на піку балансу (максимальний - близько 540 лотів!). Видно, що чистий прибуток виріс багаторазово, але це - слабка втіха: максимальна процентна просадка перевищила 70%, а фактор відновлення -

RF = 1989283.04 / 3883421.15 = 0.51 -

катастрофічно впав і тепер уже значно менше одиниці! Звичайно, такий провальний RF вийшов завдяки останньому дродауну - але ми ж не хочемо обманювати самих себе, вимаривая цей дродаун зі звіту ?! Ця ситуація вже описана в знаменитій статті http://articles.mql4.com/ru/articles/1413 - мабуть, самої цитованої на цьому форумі.

Це - подвійний урок новачкові, некритично сприймає репліки «бувалих», які, втім, цілком справедливо вимагають показувати тести на постійному лоті 0.1. Виходить, що тестування «на 0.1» дуже оманливе: незважаючи на явну демонстрацію позитивного матожіданія угоди (м.о.) і стійкості стратегії на лоті 0.1, в загальному і цілому цього зовсім мало для того, щоб «прикручувати» до стратегії будь-який самий агресивний ММ, сподіваючись на те, що «м.о. вивезе ».

Причина такого різкого зміни характеру кривої і її показників очевидна: при тестуванні на лоті 0.1 зростання депозиту супроводжується зниженням відносного ризику, так як величина лота щодо депозиту зменшується по гіперболі. У разі ж геометричного ММ ризик не знижується і залишається постійним. Цим пояснюється різке збільшення глибини «вибоїн» ближче до кінця тестованого періоду.

Є ще одне більш тонке спостереження: співвідношення середніх профітних і збитковою угод також змінилося в гіршу сторону. Тепер воно стало рівним 20051.69 / 142644 .9 6 = 0.141 - замість 35.80 / 180.72 = 0.198 в попередньому тесті. Чому? Відповідь така: величина збитку при геометричному ММ розраховується від величини лота при балансі рахунку, відповідному моменту відкриття угоди, тобто у верхній точці падаючої траєкторії балансу. У той же час лот прибутковою угоди відповідає балансу в момент її відкриття, тобто нижній точці траєкторії балансу, і виявляється трохи менше.

Числовий приклад: нехай при балансі $ 5000 і геометричному ММ ми відкрили операцію обсягом 0.1 * ($ 5 K / $ 1 K) = 0.5 лота і отримали профіт в 100 пунктів. Значить, прибуток на EURUSD дорівнює $ 500. Тепер припустимо, що після цього ми тут же відкрили операцію, яка принесла нам збиток в ті ж 100 пунктів. Який наш збиток? Лот дорівнює 0.1 * ($ 5 K + $ 500) / $ 1 K = 0.55, тобто ми отримали збиток - $ 550, що перевищує прибуток на 10%. Цього не було б в першому випадку, при постійному лоті!

Які висновки можна зробити з нашого маленького краху?

- Якщо ви орієнтуєтеся на агресивний ММ (геометричний), то, щоб отримати дійсно пристойну криву зміни балансу, потрібно чітко усвідомлювати, що аналогічна крива тестування на 0.1 лота повинна бути практично ідеальною, "без вибоїн". Не потрібно скидати з рахунків жоден з варіантів ММ, c яким ви будете грати на реалі. Орієнтуватися тільки на тестування «0.1» можна, якщо ваш ММ буде іншим.

- Не слід забувати про те, що геометричний ММ зазвичай багаторазово збільшує процентні просадки. Припустимо, тестування на лоті 0.1 за 5 років показує зростання депозиту на 1000% (з $ 1 K до $ 11 K). Це, до речі, цілком реалістична цифра - 10 тис. Пунктів за 60 місяців, тобто 167 в місяць. Припустимо, що в кінці цього 5-річного періоду, коли депозит досяг $ 11 K на лоті 0.1, у вас трапилася просадка, що склала мізерні 5%, а останньою угодою ви повернули розмір депозиту до $ 11 K. Як ви думаєте, чому буде дорівнює відповідна просадка при переході на геометричний ММ? 55% від депозиту - незалежно від того, наскільки він збільшився перед цією «рятівну»! Обгрунтування цієї цифри см. Трохи нижче.

- З попереднього випливає рекомендація: вибирайте золоту середину в тактиках ММ. Зовсім не обов'язково все життя грати лотом 0.1 (нуднувато), але і геометричний ММ на мільйонних оборудках - це порожні мрії, пов'язані з недооцінкою підступності експоненти.

Доказ міркування про просідання: якщо при тестуванні на 0.1 лота просадка в кінці періоду (коли баланс перед відкриттям збиткової угоди, на нашу умові, дорівнює $ 11 K) дорівнює 5%, то це означає, що вона становить рівно 5% * $ 11К = $ 550 , тобто 550 пунктів. ОК, тепер включаємо геометричний ММ і починаємо рахувати.

У разі, якщо вся ця просадка зобов'язана тільки одній відкритій позиції (немає стоп-лосс, наприклад), міркування прості: припустимо, перед цією осіданням депозит на тесті «геометричний ММ» досяг значення Х * $ 1 K (завдяки такому ММ, швидше за все, Х буде набагато більше 11 - але тут це не має значення, як не дивно). Тоді буде відкрита позиція розміром Х * 0.1 лотів, після чого вона закриється зі збитками, рівним lot * pips _ value * pips = (Х * 0.1) * $ 10 * 550 = $ 550 * X, який складе 100% * ($ 550 * Х) / (Х * $ 1К) = 55% до розміру депозиту перед цією осіданням.

Випадок, коли ця просадка зобов'язана декільком поспіль йде збиткових операцій, фактично складніше, проте формально всі ці угоди можна приблизно об'єднати в одну-єдину і вважати, що ця просадка - результат однієї угоди, а через ефект накопичення численних протилежних угод результат буде кілька відрізнятися. Далі міркування повторюються.

Це міркування було отримано саме в процесі написання цієї статті, коли я спробував логічно пояснити результати тестування на геометричному ММ; радикальність результату досі вражає мене. До цього моменту я наївно вважав, що до будь-якої стратегії, яка демонструє на лоті 0.1 красиву криву з невеликими осіданнями, можна безболісно прикрутити навіть агресивний ММ - але про те, що осідання виростуть настільки непропорційно демонстрованим на тестуванні «0.1», я й гадки не мав. Тепер я перетворився на переконаного скептика досить довго застосовуваного геометричного ММ. Причина - в тому, що стратегій без просадок не буває ...

Тест 2, частина 2: Lucky і геометричний ММ

Розглянемо ще один вражаючий приклад, який демонструє міркування про просідання. Це крижаний душ для авторів радника Lucky, які розраховують застосовувати його з геометричному ММ (саме так і задумано: см. Вихідний код за посиланням https://www.mql5.com/ru/code/7464 ):

double GetLots () {return (NormalizeDouble (AccountFreeMargin () / 10000, 1)); }

Радник злегка модифікований для тестування на 0.1 лота і взяття тейк-профіту, що перевищує 1 піпса (при зовнішньому параметрі Pr _ limit = 1). Крім того, в радника, на відміну від вихідного коду, одноразово відкритими можуть бути не більше 1 ордера (для даного випадку це не змінює характер ракети балансу). Про те, чи буде радник працювати в реальному ДЦ, ми говорити не будемо; наша мета не в цьому. Змінений код радника прикладений в кінці статті.

Тестування проводиться при параметрах Shift = 4, Limit = 10, Pr _ limit = 1 з постійним лотом 0.1 на ділянці історії з 2004.01.01 до 2008.04.04 (початковий депозит $ 1 K). Ось картинка графіка балансу:

Експерт Lucky, "0.1"

На цій картинці є дуже маленька «вибоінка», помітна тільки в тестері, але не видима на малюнку: вона припадає на ділянку між 31.12.2004 та 07.01.2005, для номерів ордерів від 57890 до 58857. Розглянемо цю вибоінка під мікроскопом, звузивши загальний інтервал тестування до цієї ділянки (лот як і раніше постійний, 0.1, тому початковий баланс для цієї ділянки є несуттєвим і прийнятий рівним $ 1000.; нам важливо значення осідання в пунктах):

Експерт Lucky, "0.1", "під мікроскопом"

На малюнку видно, что максимальний баланс дорівнює примерно 1050, а мінімальній - 690 доларов. Просадка на лоті 0.1 склалось 360 долларов, тобто в пунктах - 360; провівши найпростіші розрахунки, аналогічні наведеним в доказі міркування про просідання, отримаємо, що на геометричному ММ ця цифра трансформується приблизно в ... 36% просадки! Переконаємося в цьому практично, знову включивши геометричний ММ на тому ж короткому ділянці (і збільшивши точність округлення до 2 знаків після коми в GetLots ()):

Експерт Lucky, геометричний ММ на цій же ділянці

Реальна просадка склала приблизно 32% (завдяки тому, що вона створена не єдиним ордером), але проте який результат: майже непомітна вибоїна в центрі графіка (на «0.1» просадка складає приблизно 360/68000 ~ 0.5%) зросла в відносних цифрах більш ніж в 60 разів! Я вже не кажу про просідання в кінці періоду, що становить на «0.1» крихітні 0.89%, але в пунктах - цілих 1660; ця просадка практично знищить депозит - але вона вже не настільки ефектна ...

А тепер відвернемося, щоб створити штучний приклад, на перший погляд такий, що суперечить здоровому глузду.

Парадоксальний приклад. Невелике дослідження.

Виходячи з спостереження, згідно з яким дві угоди поспіль з однаковими по модулю, але різними за знаком результатами в пунктах здатні при більш-менш агресивному ММ принести збиток, можна сконструювати таку криву стійкого зростання балансу при тесті на лоті 0.1, яка при введенні геометричного ММ радикально змінює характер, перетворюючись на криву зі стійкою тенденцією падіння! Графіки, створені засобами MS Excel, показані нижче.

Приклад заснований на тому, що наші угоди по профітності чергуються: спочатку ми маємо угоду з прибутком 100 пунктів, а потім отримуємо лосс, причому розраховується так, щоб при геометричному ММ він дав нам збиток за сумою двох операцій, а по ММ «0.1» - прибуток.

Враховано обмеження ДЦ щодо мінімального розміру лота і дискретності його зміни (в файлі - відповідно 0.1 і 0.01, відповідно до умов Alpari - IDC). Тому в будь-якому випадку депозит менш ніж до 1000 доларів не знизиться через обмеження, викликаного мінімальним розміром лота, тобто 0.1. Саме тому початковий депозит обраний в 10 разів більшим, ніж до цього ($ 10000).

З'ясовується, що незважаючи на те, що при профіті 100 пунктів є точно розраховується значення збитку в пунктах, при якому геометричний ММ дає збиток, в точності рівне отриманій перед цим прибутку, все ж в реальності є деякий діапазон значень збиткових угод, в якому баланс входить в цикл стійких значень в деякому обмеженому діапазоні. Причина цього мені поки невідома. Але ось - картинки: всюди початковий депозит - $ 10000, профітних угода - 100 пунктів, пропорція геометричного ММ - 0.1 лота на $ 1 K депозиту.

Збиткова угода - 91 пункт (перевищення прибутковою угоди над збитковою - 9 пунктів)

Вгорі показані обидві криві для різних ММ. Внизу крива зміни балансу на лоті 0.1 показана в збільшеному мастабе, так, щоб було видно її пилкоподібний характер. Надалі другий графік ми не показуватимемо, так як він має весь час аналогічний характер.

Картинка з м.о. лосс 91 приведена тут для того, щоб показати «граничне значення» збиткової угоди, при якому формально прибуткова система з ММ «0.1» перетворюється просто в беззбиткову і неприбутковою при зміні ММ на геометричний.

Loss 91, геометричний ММ 0.1 / $ 1000.

loss 91, lot = 0.1

Збиткова угода - 92 пункту (перевищення прибутковою угоди над збитковою - 8 пунктів)

Loss 92, геометричний ММ 0.1 / $ 1000.

Збиткова угода - 93 пункту (перевищення прибутковою угоди над збитковою - 7 пунктів)

Loss 93, геометричний ММ 0.1 / $ 1000.

Збиткова угода - 94 пункту (перевищення прибутковою угоди над збитковою - 6 пунктів)

Loss 94, геометричний ММ 0.1 / $ 1000.

Збиткова угода - 96 пунктів (перевищення прибутковою угоди над збитковою - 4 пункту)

Loss 96, геометричний ММ 0.1 / $ 1000.

Як бачимо, характери графіків прямо протилежні. Звичайно, реальна система навряд чи може бути такий «регулярної», але я навів тут цей приклад просто для демонстрації того, що може трапитися при некритичному сприйнятті графіка тестування лотом 0.1.

Тепер подивимося, що вийде, якщо ММ, залишивши геометричним, зробити ще більш агресивним (наприклад, 0.2 або навіть 0.33 лота на $ 1 K депозиту; навіть такі випадки зустрічаються на нашому форумі). Нижче буде показано графіки, що стосуються лише «граничним» значенням величини збиткової угоди (прибуткова і раніше дорівнює 100 пунктам): при перевищенні збитком угоди граничного значення криві при геометричному ММ поводяться ще гірше.

Збиткова угода - 84 пункту (перевищення прибутковою угоди над збитковою - 16 пунктів). ММ - геометричний, 0.2 лота / $ 1 K депозиту.

Loss 84, геометричний ММ 0.2 / $ 1000.

Збиткова угода - 75 пунктів (перевищення прибутковою угоди над збитковою - 25 пунктів). ММ - геометричний, 0.33 лота / $ 1 K депозиту.

Loss 75, геометричний ММ 0.33 / $ 1000.

Висновок: збільшення агресивності стратегії при незмінності м.о. профітних угоди пред'являє до неї більш високі вимоги, тобто м.о. середньої угоди в пунктах має бути підвищений. Нескладно вивести формулу, визначальну граничне значення збиткової угоди в пунктах (loss), при наступних відомих параметрах:

- прибуток прибутковою угоди (profit),

- агресивність геометричного ММ (aggr), тобто обсяг позиції в лотах на кожні $ 10 K депозиту,

- вартість 1 пункту на 1 лоті інструменту (pointval).

Для доказу формули досить відкрити тільки перші дві угоди, починаючи з депозиту $ 10 K, а далі це співвідношення буде виконуватися незалежно від досягнутого депозиту (це доведено трохи вище, так як параметр Х скорочується).

- Перша угода, прибуткова: депозит дорівнює $ 10 K. Відкриваємо позицію об'ємом aggr лотів. Отримуємо прибуток aggr * profit * pointval. Закриваємо угоду.

- Відкриваємо другу операцію, збиткову. Депозит при відкритті цієї угоди тепер дорівнює $ 10000 + aggr * profit * pointval = $ 10 K * (1+ aggr * profit * pointval / 10000). Обсяг угоди дорівнює aggr * (1+ aggr * profit * pointval / 10000). Шуканий збиток угоди в доларах дорівнює aggr * (1+ aggr * profit * pointval / 10000) * loss * pointval.

- Прирівнюємо обидва виділених вираження і отримуємо формулу для loss:

loss = profit / (1+ aggr * profit * pointval / 10000)

Перевіримо правильність формули на EURUSD (pointval = $ 10):

- при profit = 100, aggr = 1 маємо loss = 100 / (1 + 1 * 100 * 10/10000) = 100 / 1.1 ~ 90.91 pips. Граничне значення, як ми вже з'ясували раніше, в цьому випадку дорівнює 91 пункту (див. Найперший графік).

- при profit = 100, aggr = 2 отримуємо loss = 100 / 1.2 ~ 83.33. Граничне значення, підібране раніше експериментально, так само 84 пунктам.

- при profit = 100, aggr = 3.33 отримуємо loss = 100 / 1.33 ~ 75.19. Граничне значення, підібране раніше експериментально, дорівнює 75 пунктам.

Згода з експериментальними даними вийшло непоганим. Однак реальні графіки балансу такими не бувають: зазвичай процентні співвідношення прибуткових і збиткових угод не рівні. Ми зараз не будемо намагатися узагальнювати модель на більш складні випадки, так як загальний принцип побудови такої штучної кривої балансу повинен бути ясний. Закінчимо наше дослідження, запустивши тестування експерта з третім видом ММ, названим нами помірним.

Тест 3: Лот пропорційний квадратному кореню з балансу

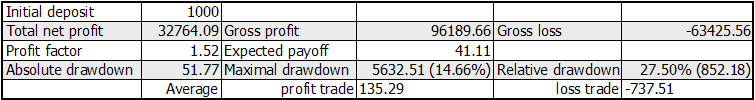

Strategy Tester Report 20_200 expert_v4.2_AntS

Alpari-Demo (Build 215)

Радник 20_200 expert_v4.2_AntS, помірний ММ

RF = 32764.09 / 5632.51 = 5.82

В даному випадку початковий депозит дорівнює $ 1 K, а початковий лот - 0.1.

Коментарі зайві: такий ММ зайняв проміжне положення між двома розглянутими вище. Максимальна просадка не надто велика, але відносна все ж завелика, хоча і значно нижче варіанти з геометричним ММ. Проте крива виглядає цілком пристойно і набагато красивіше другий розглянутої (для експерта «20_200»). До того ж вона заощадить набагато більше нервових клітин трейдеру, ніж якби він торгував за другим варіантом.

Цей варіант має варіації. Якщо, наприклад, взяти початковий депозит рівним $ 10 K, встановивши початковий лот рівним 1.0 (Розкоментувати коментар при case = 2 в операторі switch і закоментувавши колишній варіант коду):

case 2: size = 1. * MathSqrt (AccountBalance () / 10000);

то за неповних 8 років показана раніше прибуток збільшиться рівно в 10 разів, а відносні осідання не зміняться.

Висновок

Велика частина висновків вже приведена в частині, що стосується тестування з геометричним ММ. Автор планує опублікувати ще одну статтю із серії «Хибні уявлення заважають», присвячену дослідженню статистичних закономірностей, що виникають при аналізі послідовності результатів угод деяких «цікавих» стратегій. Рівень викладу матеріалу в другій статті буде трохи вище рівня тієї, яку ви зараз читаєте, але не позамежним.

І, нарешті, коментар до заголовку статті: так, ММ вторинний, тому що, по-видимому, з допомогою управління капіталом навряд чи можливо витягнути стратегію, збиткову на 0.1, в прибуткову і одночасно робастний. Проте справедливо і друге твердження, частково спростовує сентенцію «кашу маслом не зіпсуєш»: будь-яку саму робастний і прибуткову стратегію, що передбачає різні види ММ, можна загубити неадекватно агресивним управлінням капіталу.

Звичайно, такий провальний RF вийшов завдяки останньому дродауну - але ми ж не хочемо обманювати самих себе, вимаривая цей дродаун зі звіту ?Чому?

Який наш збиток?

Які висновки можна зробити з нашого маленького краху?

Як ви думаєте, чому буде дорівнює відповідна просадка при переході на геометричний ММ?